Petr Syrový pro Vás aktualizoval nejpoužívanější kalkulačku KFP – kalkulačku pravidelných investic. Díky kalkulačce si můžete v dnešním článku přečíst zajímavé úvahy a důkazy na téma: Jaké scénáře vývoje trhů jsou nebezpečné pro pravidelnou investici a která pravidla je potřeba při pravidelném investování dodržet, aby portfolio klienta bylo v bezpečí, ať se na kapitálových trzích děje (téměř) cokoliv.

Pokles akciových trhů v prvních letech investování není nebezpečný

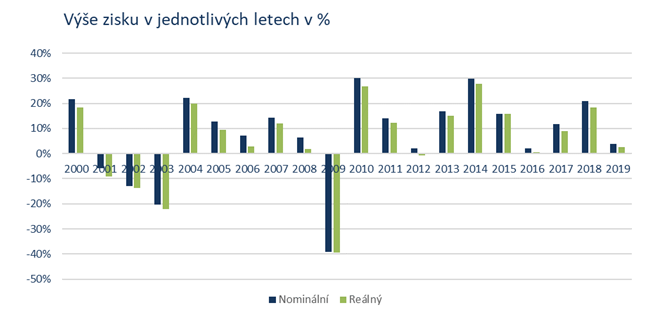

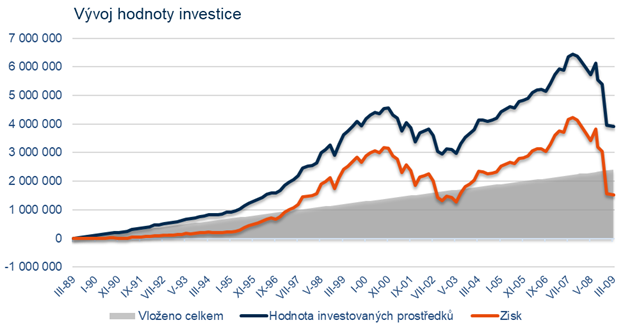

Ukažme si to na příkladu. Investujeme pravidelně měsíčně 10 000 Kč do akciových investic od roku 1999. Tedy zhruba od doby, kdy akcie byly na vrcholu a kdy bylo před splasknutím internetové bubliny. Výnosy akciového trhu jsou zobrazeny v grafu. Roky 2001, 2002 a 2003 jsou ztrátové, ztráty jsou 10 % až 20 % v každém roce. Kdybychom je počítali od maxim v roce 2000 po minima v roce 2003, byly by okolo 40 %.

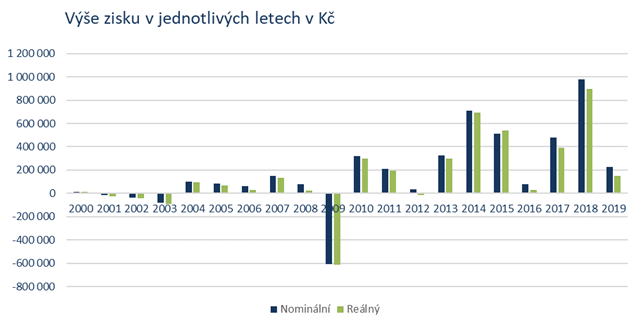

Něco jiného jsou ale ztráty investice vyjádřené v % a něco jiného vyjádřené v Kč. Jaké byly ztráty v korunách, ukazuje další graf:

Ztráty v letech 2001 až 2003 jsou na grafu neviditelné. Jsou z dlouhodobého pohledu nevýznamné. Například v roce 2001 byla ztráta 16 000 Kč. Ztráta byla malá, protože tou dobou bylo investováno málo peněz. V roce 2003 už to bylo horší: ztráta byla 78 000 Kč, tedy 8 měsíčních vkladů. Většina ztrát se ale smazala v roce 2004, protože trhy rostly a hodnota investice už byla vyšší. Veškeré ztráty se smazaly v roce 2005.

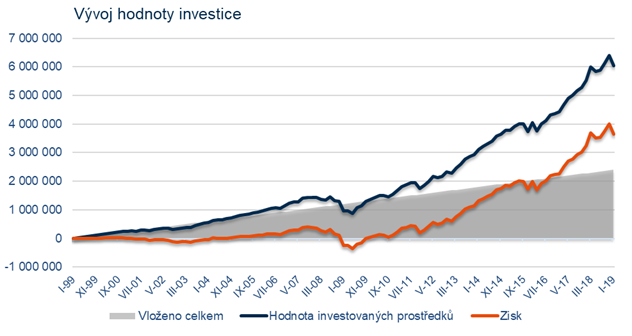

Jak celá investice dopadla je vidět na dalším grafu: celkové vklady 2,4 mil. Kč, celkový zisk 3,6 mil. Kč.

Poklesu trhů v posledních letech investování je třeba se bránit změnou alokace

V předchozím příkladu je vidět, že pro pravidelnou investici do akcií je nebezpečný pokles trhů v posledních letech. Kdybychom museli končit v roce 2009, ztráty investice by byly trvalé a neměli bychom šanci se vrátit zpět k ziskům. Pokles v posledním roce se týká velkého objemu peněz, proto je bolestivý.

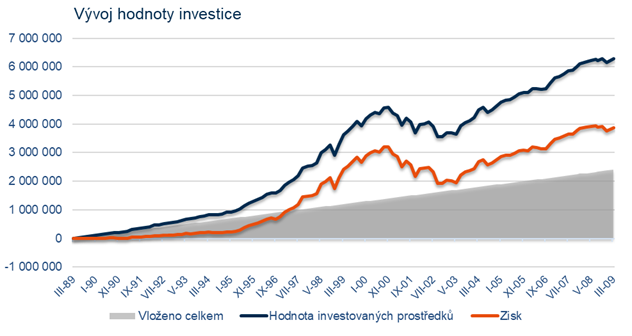

Jak by vypadal průběh 20leté pravidelné investice 10 000 Kč měsíčně, která by začala v roce 1989 a končila právě v kritickém roce 2009 je vidět v dalším grafu:

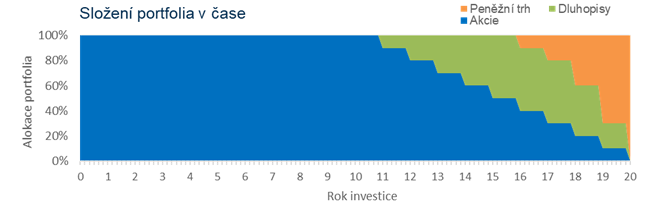

Proti tomu ale existuje jednoduchá obrana: změna alokace. Nedává smysl mít všechny prostředky v akciích, pokud je budeme chtít vybírat třeba za rok – měli bychom je už mít pouze v hotovosti. Ani investice na 5 let nemá být 100% akciová, má mít významnou konzervativní složku.

Když budeme snižovat akciovou složku (viz graf), podaří se nám poklesům v posledním roce zabránit.

Pak by hodnota pravidelné investice byla následující: (vklad 2,4 mil. Kč, zisk 3,9 mil. Kč)

Ztráty na akciovém trhu v posledním roce se neprojevují na ztrátách z pravidelné investice, protože portfolio pravidelné investice již v posledním roce neobsahuje akcie.

Závěr

Ztráty akciového trhu v prvních letech investování nejsou pro pravidelnou investici nebezpečné. Jsou možná velké v procentech, ale jsou malé v korunách. Navíc je dost času na to, aby se ztráty vyrovnaly.

Ztrátám akciového trhu v posledních letech investování můžeme čelit díky změně alokace.

Petr Syrový

Článek zveřejněn dne 17. 9. 2019

P.S.

chcete vidět, co dalšího můžete pro své klienty nasimulovat a otestovat?

Kalkulačku představujeme ZDE.

P.S.S.

do 30. 11. 2019 můžete kalkulačku pořídit se slevou 50% ZDE.

P.S.S.S.

pro poradce, kteří chtějí investicím rozumět opravdu do hloubky, doporučujeme www.PripravnyKurzEFA.cz. Přihlásit se je možno nejpozději do 30. 9. 2019, další ročník otevřeme opět až za rok, tj. v říjnu 2020.