Finanční teorie říká: přidání malého množství akcií do dluhopisového portfolia snižuje jeho riziko. V učebnicích se k tomu dají najít složité vzorce, kterými se člověk velice těžko prokousává. I v praxi to tak funguje. Zkusíme si to ukázat na příkladech, které jsou názornější než složité rovnice.

Nespoléháme pouze na dluhopisy, ale rozkládáme riziko

Samozřejmě platí, že akcie jsou rizikovější než dluhopisy. Jejich ceny více kolísají, je u nich větší riziko ztráty. Vše, co jsme si řekli a co se píše v učebnicích samozřejmě platí.

Pod investicí do dluhopisů máme na mysli například investici do bezpečných (státních) dluhopisů s dobrou diverzifikací – například přes fond. Ne investici do jednoho firemního (pochybného) dluhopisu.

Na první pohled zní divně, že přidáním něčeho rizikového (akcií) do něčeho bezpečného (dluhopisů) dostáváme ještě bezpečnější výsledek. Vždyť rizikové akcie by měly riziko přidat, ne ubrat!

Pokles rizika je způsoben tím, že při investici do samotných dluhopisů neseme pouze riziko dluhopisů. Když se jim nedaří, nic nás nezachrání.

Malé množství akcií (například 10 %) má nízké riziko. Akcie jsou sice rizikové, ale je jich v portfoliu málo. Akcie mají jiná rizika než dluhopisy. V okamžiku, kdy dluhopisy klesají, máme šanci, že to akcie zachrání. Možná se jim to nepovede vždy. Může se stát, že se nedaří dluhopisům a zároveň i akciím a že dojde k poklesu na obou frontách. Pravděpodobnost takového scénáře je ale menší, než když se spoléháme pouze na akcie.

Příklad portfolia s přidáním akcií

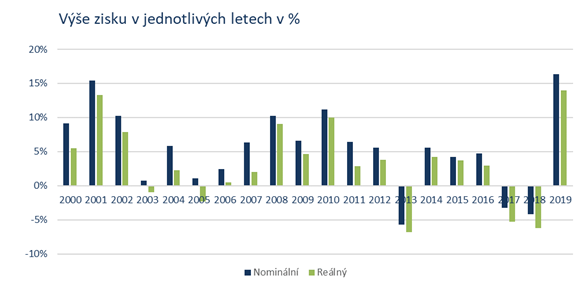

Při 20leté investici od 12/1999 do 12/2019 portfolio obsahující pouze dluhopisy mělo 3 prodělečné roky, kdy hodnota portfolia klesla o -5,7 %, -4,2 % a -3,2 %. Viz graf:

Zdroj: Kalkulačka KFP

Akcie S&P 500, 10leté státní dluhopisy, 3 měsíční pokladniční poukázky, vše v USD.

Přidání 10 % akcií do portfolia (90 % je v dluhopisech) přineslo také 3 roky se záporným výnosem. Poklesy ale byly ve všech případech nižší: -3,2 %, -2,7 % a -0,9 %.

Portfolio s přimícháním akcií bylo tedy bezpečnější než portfolio založené pouze na dluhopisech. Kromě toho přineslo i vyšší výnos. Průměrný výnos portfolií byl:

- Pouze dluhopisové: +5,3 %

- 90 % dluhopisů a 10 % akcií + 5,5 %

Přidání akcií vedlo k malému investičnímu zázraku: Rostou výnosy, klesá riziko.

Nižší riziko 20leté investice (v tomto konkrétním období) dostáváme i pro 20 % v akciových investicích. I zde máme 3 ztrátové roky, největší ztráta je 1,3 %. Průměrný výnos je logicky ještě o něco vyšší (+5,7 %).

Akcie nemusí být na spekulaci, ale na snížení rizika

Často vidíme, že se hledá bezpečné a konzervativní řešení pro investory. Často se končí pouze u dluhopisového řešení s argumentem, že akcie jsou rizikové a že jsou pouze pro zkušené a odvážné investory. Když akcie pouze přimícháme do dluhopisového portfolia, dostáváme řešení, které je méně rizikové a výnosnější než investice do samotných dluhopisových řešení.

Petr Syrový

Článek zveřejněn dne 18. 2. 2020

P.S.

Článek byl vytvořen s využitím investiční kalkulačky KFP. Pokud máte zájem vytvořit si vlastní podobné příklady, můžete si kalkulačku koupit zde.

P.S.S.

Jediný otevřený kurz KFP, kde se můžete v roce 2020 potkat s autorem kalkulačky a článku Petrem Syrovým osobně je již 11. 3. 2020. Do 20. 2. 2020 jej můžete pořídit se slevou 1.000 Kč zde.